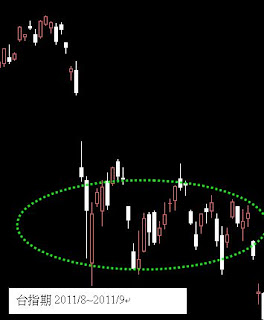

上個月初(2011/8)那波千點行情讓許多程式交易績效得以創新高,Equity Curve(Tradestation)圖中許久未見的的小綠點又重出江湖,相對於許多散戶被追繳甚至違約,久旱逢甘霖的程式交易客真可謂是大豐收,但殘酷的市場沒有讓大家高興太久,緊接著的1個半月大震盪行情讓前波獲利不斷回吐耗損,我們有幾位向來績效穩定的朋友,竟然在這一個半月間讓累計績效回檔超過50%以上,下圖是這段行情的日線圖,有經驗的程式交易者大概看一眼這張圖,就不難想像波段程式會有多慘烈,幾乎都會買在最高空在最低。

再回頭看看過去幾段類似的行情(見下圖),行情在一段急跌後都會出現1~3個月的大幅震盪整理,慢慢消化高起波動率,這段期間都是波段程式交易的最為艱難的時期,其中最為印象深刻的就是2008年雷曼金融風暴這段,很多波段單的獲利都被2009年初的三個多月盤整給吃光光。

在交易的世界裡,永遠是賠錢容易賺錢難,當我們講”抓到行情”,通常是講抓到對的、賺錢的行情,程式交易也多是從這個角度去思考與設計,大行情以後會越來越多,不過賺得到守不住也是枉然,俗話說「賺錢是徒弟,存錢是師父」,程式交易的設計也可以從這個角度去思考。簡單的說,也就是回到我常講的,程式設計的”眉角”,往往在於設一條慮網,讓你在不該進場的時候少進場,績效就會大不同!

在此提供一個方向,選定一個衡量波動率的指標,如TS內建的”Volatility Std Dev”(指標計算歷史波動率),當讀數來到一個高檔,代表已經走了一段大行情(絕大多數情況會是大跌),程式應該也獲利頗豐,此時就可以考慮設計濾網針對接下來波動率回檔的期間降低操作,以守住獲利。

上面講的方法說來簡單,實際上要去抓一個波動率轉折並不容易,本來關於波動率是叢聚效果抑或是回歸均值就有爭議,程式也可能因為這樣的濾網錯失了一隻肥黑天鵝,但是如果您的交易程式是一個多支程式的組合,倒是可以考慮針對一部分的程式作一些調整。